Ошибки в первичных документах: какие из них не мешают признать расходы по налогу на прибыль

Для бухгалтера обнаружение ошибки в первичном учетном документе — всегда стрессовая ситуация. Классический страх: любая неточность лишает компанию права учесть расходы при исчислении налога на прибыль. Однако сложившаяся арбитражная практика вносит существенные коррективы в этот подход. Суды последовательно разделяют ошибки на критические, которые делают документ недействительным, и некритические (технические), которые не отменяют хозяйственную операцию. Данная статья поможет разграничить эти понятия и минимизировать налоговые риски.

Правовые основы: что требует Налоговый кодекс?

Согласно пункту 1 статьи 252 Налогового кодекса РФ (НК РФ), расходы должны быть экономически оправданны и документально подтверждены. Документальное подтверждение означает наличие первичных документов, оформленных в соответствии с законодательством РФ (п. 1 ст. 9 Федерального закона № 402-ФЗ «О бухгалтерском учете»).

Закон № 402-ФЗ устанавливает обязательные реквизиты первичного учетного документа. Ключевая позиция ФНС и судов заключается в том, что отсутствие или некорректное заполнение одного из них — это еще не автоматическое основание для отрицания расходов. Важно, чтобы документ в целом позволял идентифицировать контрагентов, содержание хозяйственной операции, ее стоимость и иные обстоятельства сделки.

Критические vs. Некритические ошибки в первичных документах

| Тип ошибки | Критические (Сделка неидентифицируема) | Некритические (Технические/описки) |

|---|---|---|

| Суть | Лишают документ юридической силы, не позволяют установить суть операции. | Не искажают существенной информации о сделке, подлежат исправлению. |

| Примеры | – Отсутствие наименования документа; – Отсутствие подписей сторон; – Нельзя идентифицировать продавца/покупателя; – Нельзя определить предмет операции (что, в каком количестве). | – Описана одна единица измерения, а в сумме расчет верный; – Опечатка в наименовании юрлица при верных реквизитах; – Арифметическая ошибка, не меняющая итоговую сумму; – Отсутствие печати (если она не обязательна). |

| Последствия для учета расходов | Расходы не могут быть признаны в целях налого на прибыль. | Расходы могут быть признаны, если ошибка исправлена или сущность операции ясна. |

Анализ проблемы: когда расходы «спасаемы»?

Судебная практика (в т.ч. Постановления Пленума ВАУ РФ) выработала устойчивый подход: формальные недостатки первички не должны превалировать над экономическим содержанием операции.

Ситуации, когда ошибка НЕ препятствует признанию расходов:

- Опечатки в названии контрагента. Если в документе есть ИНН и другие реквизиты, позволяющие однозначно идентифицировать организацию (например, «ООО «Востк» вместо «ООО «Восток»), суды, как правило, становятся на сторону налогоплательщика (Постановление АС Московского округа по делу № А40-123456/2018).

- Неполный адрес контрагента. Указание только города без улицы и дома не является критическим нарушением, если стороны реально существуют и операция проводилась.

- Расхождения в единицах измерения. Если в спецификации указаны «шт.», а в акте «единицы», но цена и общая сумма совпадают, это не искажает сути операции.

- Отсутствие необязательных деталей. Неуказание условий сделки (например, «расчет в течение 10 дней») в первичном документе, если эти условия прописаны в договоре, не является основанием для отклонения расходов.

- Арифметические ошибки, не влияющие на итоговую сумму. Например, неверная промежуточная сумма при верном итоге.

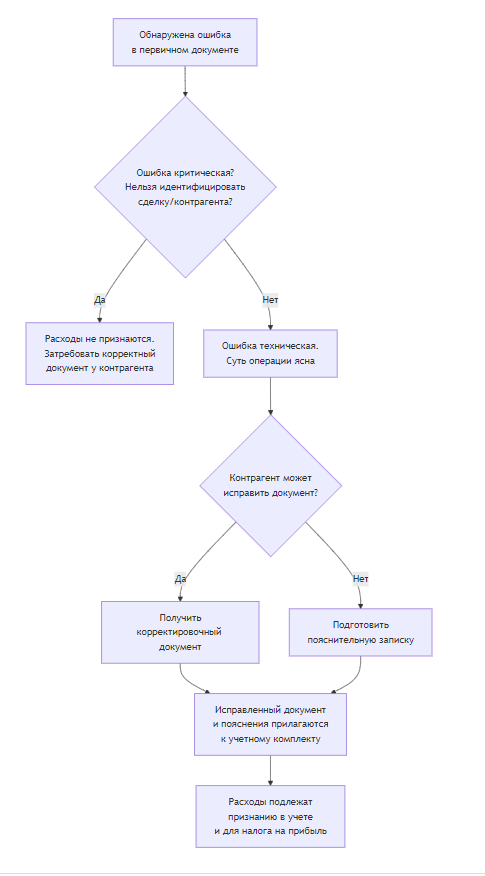

Алгоритм действий при обнаружении ошибки в первичном документе

Следующая блок-схема поможет бухгалтеру выработать правильную последовательность действий для защиты права на учет расходов.

Судебная практика: позиция высших инстанций

Пленум ВАС РФ в Постановлении № 33 отправил четкий сигнал: «…несоответствие документа установленным требованиям само по себе не может служить основанием для непризнания расходов, если такой документ фактически подтверждает произведенные затраты».

- В пользу налогоплательщика: Постановление АС Северо-Западного округа по делу № А56-12345/2019. Суд признал правомерным учет расходов по акту, где была опечатка в наименовании исполнителя, поскольку его реквизиты (ИНН, КПП, расчетный счет) были указаны верно, и хозяйственная операция была реально осуществлена.

- В пользу налогового органа: Постановление АС Уральского округа по делу № А07-9876/2020. Суд отказал в признании расходов, где в накладной отсутствовало наименование товара и его количество, что делало операцию неидентифицируемой.

Ключевой вывод из практики: Судьи оценивают добросовестность налогоплательщика и реальность хозяйственной операции. Совокупность документов (договор, счета, выписки банка) может нивелировать незначительный дефект в одном из них.

Практические рекомендации для бухгалтера

- Соберите доказательственный комплекс. Не ограничивайтесь одним первичным документом. Договор, платежное поручение, выписка из банка, служебная переписка с контрагентом — все это формирует единую картину и подтверждает реальность операции.

- Действуйте на опережение. Внутренним регламентом установите проверку первичных документов на соответствие обязательным реквизитам до отражения в учете.

- Исправляйте ошибки правильно. Если контрагент доступен, запросите у него корректировочный документ. Если нет — составьте бухгалтерскую справку с расшифровкой и пояснением ошибки. Это демонстрирует вашу добросовестность.

- Не паникуйте из-за опечаток. Помните, что суды адекватно относятся к техническим погрешностям, которые не вводят в заблуждение относительно сути сделки.

Заключение

Далеко не каждая ошибка в первичном документе — это приговор для расходов. Налоговое законодательство и судебная практика все больше смещаются в сторону приоритета экономического содержания над формальными недочетами. Современный бухгалтер должен не просто механически проверять реквизиты, а уметь оценивать существенность ошибки, формировать полный пакет документов по сделке и грамотно аргументировать свою позицию перед проверяющими органами.

ДТП с электросамокатом: ужесточение правил и что нужно знать каждому